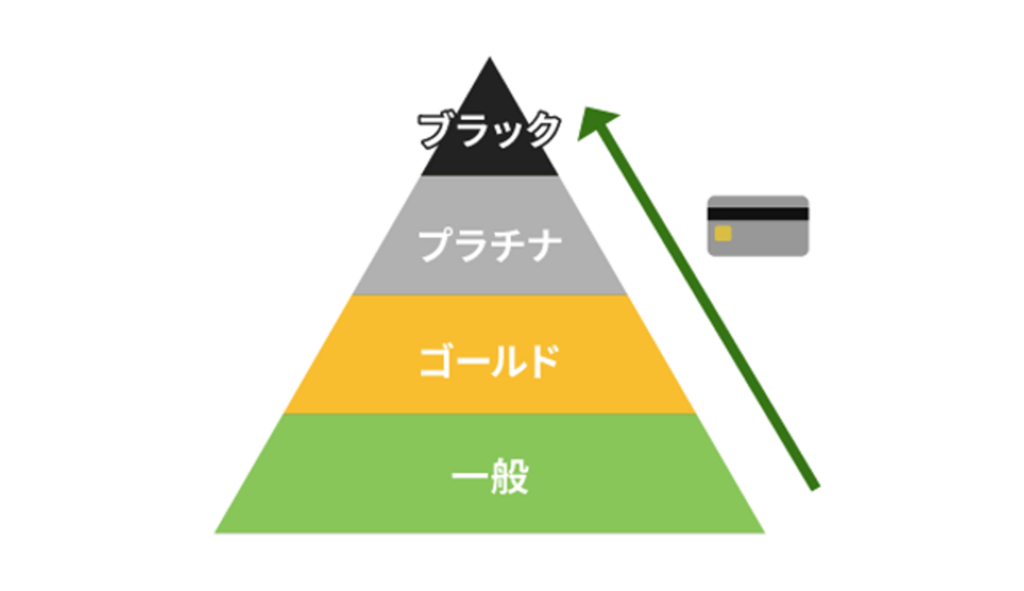

クレジットカードには4種類のランクがあり、一般カード・ゴールドカード・プラチナカード・ブラックカードに分類されます。

そしてクレジットカードのランクによって、特典・優待・付帯サービス・利用限度額・年会費・審査難易度に違いがあります。

自分に最適なクレジットカードを選ぶときは、ランクについて正しく理解することが大切です。

この記事では、クレジットカードのランクの種類から、ランクを上げるメリットやデメリット、ランクアップする方法までをご紹介します。

クレジットカードのランクは4種類!最高ランクはどれ?

クレジットカードのランクは、次のように4種類に分類され、「一般カード<ゴールドカード<プラチナカード≦ブラックカード」の順で高くなります。

クレジットカードのランクが高くなれば特典や優待が充実する傾向にありますが、その分、年会費も高くなることが考えられます。

なお、ブラックカードを発行している会社は少なく、発行会社によってはプラチナカードが最高ランクになることも。

ここからは、一般カード・ゴールドカード・プラチナカード・ブラックカードそれぞれの特徴について、詳しく見ていきましょう。

一般カード

一般カードは、最もスタンダードなランクのクレジットカードのことです。

原則として「満18歳以上(高校生を除く)」であれば申し込みが可能です。そのため、学生や専業主婦など、安定した収入がない人でも作れる可能性があります。 一般カードの年会費は永年無料であることが多いため、初めてクレジットカードを作る人におすすめの1枚です。

ゴールドカード

ゴールドカードは、一般カードよりもランクが高いクレジットカードです。

一般カードよりも、付帯サービスが充実したり還元率が高くなったりする場合が多いですが、その分年会費も平均1~3万円と高くなります。

しかしゴールドカードのなかには、条件を達成すれば翌年の年会費が無料となるものもあります(例:年間100万円以上の利用で翌年の年会費無料)。

ゴールドカードは、クレジットカード決済をメインとする社会人におすすめの1枚と言えるでしょう。

プラチナカード

プラチナカードは、ゴールドカードよりもランクが高いクレジットカードです。

プラチナカードの特徴は、ホテルやレストランの予約・手配などをしてくれる「コンシェルジュサービス」が付帯することです。

発行会社によって異なるものの、海外の空港ラウンジを利用できる「プライオリティ・パス」が無料で申し込み可能となったり、豪華な優待サービスが付随したりする場合も。

しかし、プラチナカードの年会費は数万円〜数十万円程度と高い傾向にあり、所有するハードルが高くなります。

プラチナカードは、豪華な特典や手厚い補償を受けたい人におすすめの1枚と言えるでしょう。

ブラックカード

ブラックカードは、プラチナカードよりもランクが高いクレジットカードです。

発行会社によって細かい内容は異なりますが、ブラックカードは、ホテルやレストランの優待やコンシェルジュサービスなど、ハイクオリティな特典やサービスが付帯する特徴があります。

しかし、ブラックカードは誰でも申し込みできるランクのカードではありません。

ブラックカードは「招待制(インビテーション)」が採用されています。例えば、これまでの下位カードの利用実績が良い人のみ申し込みが可能となるなど、何かしらの条件のもと発行されるケースが多いです。

年会費は、平均で数万円~数十万円と言われています。それに加えて、入会費も発生するため、ごく一部の人のみが保有できる1枚と言えるでしょう。

【注意】クレジットカードのランクは券面の色や素材で判断できない!

なかには、「券面が黒いカードがブラックカード」「高級感のある素材のカードは、ランクが高いカード」と言うように、クレジットカードの色や素材でランクを判断する方もいらっしゃるかもしれません。

実際に、クレジットカードのランクは、券面の色や素材といったデザインでは判断できません。

ゴールドカードであってもクレジットカードの券面が黒色であったり、ブラックカードでも金色のチタン製カードであったりする場合があります。

クレジットカードのランクは、あくまで「特典やサービス内容」や「ステータス」を示すものです。

券面のデザイン(色や素材)ではありませんので、誤解されないように注意してください。

クレジットカードのランクを上げる5つのメリット

クレジットカードのランクを上げると、以下のようなメリットがあります。

- 社会的ステータスが高くなる

- 特典や優待などのサービスが充実する

- ポイント還元率が高くなる

- 利用限度額が高くなる

- 海外旅行損害保険の内容が充実する

それぞれ、詳しく見ていきましょう。

メリット①社会的ステータスが高くなる

クレジットカードのランクを上げるメリットの一つとして、社会的ステータスが高くなることが言えるでしょう。

ランクが高いクレジットカードは、年会費が発生する上に、安定した収入があることが申し込み条件です。

そのため、ランクの高いクレジットカードを持っているだけで、社会的な信用度やステータスの高さを証明できることがあります。

メリット②特典や優待などのサービスが充実する

クレジットカードのランクを上げる2つ目のメリットは、特典や優待などのサービスが充実することです。

例えば、クレジットカードのランクがゴールド以上であれば、国内の主要空港ラウンジを無料で利用できるようになるケースが多いです。

また、ランクがプラチナ以上であれば、コンシェルジュサービスが付帯したり、プライオリティ・パスが無料で申し込み可能になったりなど、豪華な優待サービスを受けられる場合があります。

メリット③ポイント還元率が高くなる

クレジットカードのランクを上げる3つ目のメリットは、ポイント還元率が高くなることです。

もちろん、クレジットカードの種類やランクによっては、ポイント還元率が変わらない場合もあります。

しかし、発行会社のグループ会社や提携先でランクの高いクレジットカードを利用すれば、一般カードよりもポイントが貯まりやすくなる傾向にあります。

よく利用するサービスのポイント還元率が高くなれば、年会費を超えるポイントを貯めることが可能な場合も。

メリット④カードの利用限度額が高くなる

クレジットカードのランクを上げる4つ目のメリットは、カードの利用限度額(利用可能額)が高くなることです。

利用限度額はクレジットカードの契約者の利用状況によって異なるため、必ずしも「ランクが高い=利用限度額が高い」とは言い切れません。

しかし一般的には、ランクが高くなればなるほど、利用限度額も高くなる傾向にあります。

| ランク | 一般的な利用限度額 |

|---|---|

| 一般カード | 10万~100万円 |

| ゴールドカード | 50万~300万円 |

| プラチナカード | 50万~500万円 |

| ブラックカード | 不明 |

だからこそ、ゴールド以上のランクの申し込み条件には「安定した収入の有無」が求められるのです。

メリット⑤旅行傷害保険の内容が充実する

クレジットカードのランクを上げる5つ目のメリットは、旅行傷害保険の内容が充実することです。

一般カードに付帯される旅行傷害保険は、そのクレジットカードで旅行代金を支払ったときのみに適用される「利用付帯」であることがほとんどです。

しかし、クレジットカードのランクが高くなれば、そのクレジットカードを保有しているだけで保険が適用される「自動付帯」になるのが一般的です。

もちろん、ランクが高くなればなるほど、補償される金額も高くなる傾向にあります。

クレジットカードのランクを上げる3つのデメリット

クレジットカードのランクを上げることによって、以下のようなデメリットも考えられます。

- 年会費が高くなる

- 申し込み条件が厳しくなる

- 審査が厳しくなる

それぞれについて、説明していきます。

デメリット①年会費が高くなる

クレジットカードのランクを上げる1つ目のデメリットは、年会費が高くなることです。

一般カードは「年会費永年無料」や「条件付きで翌年無料」になることがほとんどで、仮に年会費が発生しても数千円程度です。

しかし、ゴールドカードは平均1~3万円、プラチナカードは平均3万円以上の年会費が発生します(条件を満たせば翌年無料や半額になることも)。

| ランク | 年会費の目安 |

|---|---|

| 一般カード | 無料~数千円 |

| ゴールドカード | 1万~3万円 |

| プラチナカード | 3万~15万円(※) |

| ブラックカード | 5万~65万円(※) |

そのため、年会費と同等のポイントが還元されるか、年会費に見合った特典や優待が受けられるのかを、事前に見極める必要があります。

デメリット②申し込み条件が厳しくなる

クレジットカードのランクを上げる2つ目のデメリットは、申し込み条件が厳しくなることです。

一般カードは、学生や専業主婦などの「安定した収入がない人」でも、申し込みが可能です。

これは同世帯の家族の年収も含めた金額を、「支払可能見込額」として算定して審査が行われるためです。

しかしランクが高いカードは、基本的に「本人に安定した収入があること」が申し込み条件となります。

発行会社によっては「満20歳以上」や「満25歳以上」といった年齢制限や、「学生不可」という制限が設けられています。

デメリット③審査が厳しくなる

クレジットカードのランクを上げる3つ目のデメリットは、ランクが上がれば上がるほど審査が厳しくなる傾向にあることです。

もちろん、一般カードにも入会審査があり、審査内容は発行会社によって異なります。

しかし、ランクの高いカードは利用限度額が高くなる傾向にあり、利用可能枠に応じた支払い能力もより求められます。

だからこそ、クレジットカードのランクが上がれば上がるほど、審査難易度も高くなるのです。

なお、年収が高いからといって、必ずしも審査に通過するとは限りません。

クレジットカードの審査は、法令の範囲内で様々な項目に基づいて、発行会社が総合的に判断することとなります。

クレジットカードをランクアップする3つの方法

クレジットカードをランクアップしたい!と思った方に向けて、ランクアップするためにできる3つの方法をご紹介します。

- 発行会社からランクアップの招待が届いてから申し込む

- 発行会社にランクアップの申請をする

- 新規でランクが高いクレジットカードに申し込みをする

なお、現在のクレジットカードをランクアップできるかは、個人の支払い状況やカード会社の規定によっても異なります。次でご紹介する内容は、あくまで一般的な方法として参考にしてください。

方法①発行会社からランクアップの招待が届いてから申し込む

クレジットカードをランクアップする1つ目の方法は、すでに保有しているクレジットカードの発行会社よりランクアップの招待(インビテーション)を受け、ランクの高いクレジットカードの申し込みをすることです。

ランクアップの招待が届く条件は、発行会社によって様々ですが、自社カードの利用金額や利用状況が良い、「優良顧客」が対象になることがほとんどです。

そのため、他のランクアップ方法よりも、審査通過の可能性が高くなります。

発行会社によっては招待が届く条件が明示されている場合もありますし、自動的にカードのランクが切り替えられる場合もあります。

方法②発行会社に自らランクアップの申請をする

クレジットカードをランクアップする2つ目の方法は、すでに保有しているクレジットカードの発行会社に、自らランクアップ(グレードアップ)の申請をすることです。

多くのクレジットカードでは、会員サイトからランクアップの申請ができます。

すでに保有しているクレジットカードの発行会社にランクアップの申し込みをすれば、これまでの利用実績を含めて審査が行われます。

そのため、新規でランクが高いクレジットカードに申し込みをするよりも、審査に通過する可能性が高くなります。

方法③新規でランクが高いクレジットカードに申し込みをする

クレジットカードをランクアップする3つ目の方法は、新規入会でランクが高いクレジットカードに申し込みをすることです。

申し込みの手順は一般カードと同じですが、一般カードよりも審査基準が高く設定されている可能性が高いです。

新規でランクが高いクレジットカードに申し込みをする際は、支払い能力や信用性が重要となります。

クレジットカードをランクアップするときに注目すべきポイント

クレジットカードのランクアップをする際は、以下の2つのポイントに注目することが大切です。

- 利用実績を積み上げる

- 支払いを延滞しない

それぞれ、詳しく説明していきます。

ポイント①クレジットカードの利用実績を積み上げる

ランクアップするための1つ目のポイントは、クレジットカードの利用実績を積み上げることです。

この理由は、クレジットカードの審査では、クレジットカードの利用実績も審査基準の1つとなる可能性があるためです。

クレジットカードの利用実績が良ければ信用度も高くなるため、ランクアップの招待が届きやすくなります。

また、クレジットカードの保有期間が長く、利用金額が高額であるほど、信用度も高くなります。

ポイント②クレジットカードの支払いを延滞しない

ランクアップするための2つ目のポイントは、クレジットカードの支払いを延滞しないことです。

なぜなら、クレジットカードの支払いを延滞してしまうと、信用情報にもその事実が記載されてしまうためです。

クレジットカード等の契約内容や支払い状況など、客観的な取引事実を登録した個人の情報のこと

クレジットカードの発行会社は、顧客の信用を判断するために、この信用情報を参考資料として利用します。

そのため、信用情報に支払い延滞や滞納などの事実が記載されてしまうと、審査にマイナスな影響を与えてしまう可能性があるのです。

クレジットカードのランクでよくある疑問Q&A

クレジットカードのランクでよくある疑問をまとめましたので、参考にしてください。

Q1:クレジットカードのランクダウン(ダウングレード)はできる?

クレジットカードのランクダウン(ダウングレード)の対応は、発行会社の規定によって異なります。

例えば、三井住友カード・ANAカード・JCBカードなどは、ランクダウンが可能で、これまで貯めたポイントやマイルも移行できます。

しかし、ランクダウンを受け付けていない発行会社もあります。

ランクダウンができない場合は、一旦解約してから、下位カードの新規申し込みをすることとなります。

Q2:クレジットカードのランクがアップしたらカード番号は変わる?

クレジットカードのランクアップをしたら、カード番号は変わり、有効期限も変更されます。

そのため、ランクアップ前のカードで自動支払いをしている場合は、支払いカードの変更が必要となります。

これはランクダウン(ダウングレード)した場合も、同じです。

Q3:ランクが違うクレジットカードを持つことはできる?

発行会社や国際ブランドが異なれば、ランクが違うクレジットカードを複数持つことは可能です。

代表的な例は、「A社ゴールドカード(メイン)+B社一般カード(サブ)」の2枚持ちです。

また、発行会社によっては、同じランクで異なる国際ブランドを選択できる「デュアル発行」をしている会社もあります。

まとめ

クレジットカードのランクは4種類あり、特典・優待・付帯サービス・利用限度額・年会費・審査難易度に違いがあります。

クレジットカードのランクを上げることには、さまざまなメリットがありますが、一方でデメリットもあります。

本記事でご紹介した内容をもとに、クレジットカードのランクの違いを理解して、あなたに最適な一枚を選択しましょう。